药明康德股价闪崩“内因”:2023年超百亿元减持金额A股居首,大股东减持根本“停不下来”

来源 华夏时报

在发布澄清公告,整个市场也对所谓的《生物安全法案》相关信息有了基本了解后,“CXO一哥”药明康德(维权)的股价依旧保持了下跌态势。

1月29日盘后,因股价连续三个交易日收盘价格跌幅偏离值累计超过20%,药明康德发布了股票交易异常波动公告。

公司同样披露了三位实控人李革、刘晓钟、张朝晖对于股票交易异常波动问询函的回复公告,表示当前不存在涉及公司应予披露而未披露的重大信息,包括筹划与公司有关的重大资产

重组、股份发行、收购、重大业务合作、引进战略投资者等重大事项;也不存在在股票交易波动期间买卖公司股票的情况。

近一年以来,经历了业绩失速、预期下滑、股价低迷、股东频繁减持等事项后,药明康德可谓波“劫”不断,到底何时能止?

风暴下的全球“出海”路

从医药投资者眼中的“小甜甜”到股价屡屡大跌的“牛夫人”,可能只需要一则模糊不清的草案。

1月26日下午,受一份将限制国内药企药明康德的美国《生物安全法案》传闻影响,整个CXO和港股创新药板块大幅跳水,港股药明康德一度跌超30%,甚至因为股价波动在5分钟内变动幅度超过±10%而进入5分钟冷静期。(港股市场波动调节机制)

除了药明康德当天的“股市惊魂”外,CDMO巨头Lonza(龙沙)将关闭位于中国广州的生物技术工厂的消息同样吸引了不少行业人士的关注,该工厂在2018年启动,2021年全面投入运营,提供涵盖细胞系构建、细胞库、工艺开发、中试生产、技术转移、GMP原液及制剂生产等一站式服务。

一时间,关于CXO行业未来是否即将面临脱钩风险的猜测甚嚣尘上,要知道,大部分头部CXO公司海外业务占比在80%左右,对于CXO行业发展而言,产品订单和大客户永远是业绩的决定性因素。

以药明康德为例,最初起家时,这家公司的收入几乎全部来自于海外企业,随着近些年国内创新药市场的不断增长,收入结构才得以改善。相比还没完全成长起来的国内创新药市场,“全球化”布局是CXO企业们的一致特征,也是他们在资本市场享受高估值的底层逻辑。

从盘后药明康德电话会议内容来看,这份草案距离正式成为法案还遥遥无期,最终能对创新药板块抑或是药明康德实际产生多大的影响也未可知,但整个“药明系”乃至CXO板块却实实在在因此“受伤”不轻。

过去几年间,类似此次《草案》的消息屡见不鲜,例如曾引起市场恐慌的“预退市清单”、“未经核实名单”(UVL)等等,其中内容往往涉及中美异地投资、供应链、中概股审计等多个方面,最终尽管都一一化险为夷,但不管有事没事CXO板块总是先“跌”为敬,作为头部CXO平台的“药明系”更是首当其冲。

一位医药投资人对《华夏时报》记者表示,相比Biotech公司,大药企对于医药外包的需求更为强烈和稳定。因为比起自己花费“十年时间十亿美金”去开发一款新药,CXO公司能大幅缩短所需时间,对于原研药而言,专利保护期内早一天上市,收益可能天差地别。更何况现在研发一款新药远不止“双十”这么容易。

因此,全球研发外包率渗透率从2006年的18%左右,一路上升到2020年将近50%,增长不可谓不迅猛。

在其看来,只要一款新药从研发到上市的基本逻辑没有发生大的改变,那么CXO的脱钩风险就是极低的。

减持“停不下来”的药明康德

风险或许并不全部来自于外部大环境的激烈变化,作为过去两年资本关注度几乎和创新药等同的CXO龙头“一哥”,药明康德也经历了从万众瞩目到备受争议的过程,背后原因,和其高管层频繁的减持脱不开关系。

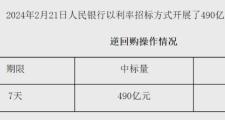

在一份财经媒体发布的2023年A股减持榜单中,药明康德以一年超百亿元的减持金额列在首位。也就是说,在2023年遭遇减持的A股上市公司中,药明康德是被大股东减持金额最多的上市公司。

2018年5月8日药明康德登陆A股市场,上市一年后,其大股东就开始了“减持之旅”。

《华夏时报》记者梳理发现,药明康德在上市一年后就遭遇了众多早期机构投资者的集中减持。而在减持变动操作最为频繁,全年高达38次的2021年,减持药明康德的大股东则多为公司高管层,包括公司国内新药研发负责人、首席财务官、董秘等等。

值得一提的是,2021年,药明康德原大股东之一的上海瀛翊投资中心在5月14日至6月8日期间, 减持套现28.94亿元但并未提前15个交易日披露减持计划,药明康德因此受到了上交所的《监管工作函》,最终上海瀛翊被处以2亿元的罚款。

严格来说,无论是此前的UVL清单还是此次的安全草案,本质上更接近合规问题而不是全球医药行业的脱钩问题,在创新药“出海”势在必行的前提下,国内医药企业和全球不同的市场环境和监管条例碰撞磨合,未来此类问题只会更多不会变少。

是不是每次一有点风吹草动就要草木皆兵呢?到底什么样的公司才能给予投资者信心?

仅就业绩而言,在新冠药物研发高潮过后,全球融资金额和比例双双下滑,创新药遭遇资本寒冬的同时,CXO赛道以往令行业艳羡的高增长状态同样慢了下来,这种情况下,还在不停分拆优质资产,减持不停的举动,着实让人满腹疑惑。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。